公司如與股東或任何他人有資金的流用,可能涉及資金的借貸,公司要特別注意利息收入之設算或是利息支出之調減。

依所得稅法第24條之3第2項規定,公司之資金貸與股東或任何他人而未收取利息,或約定利息偏低,除屬預支職工薪資者外,應按資金貸與期間所屬年度1月1日臺灣銀行基準利率,計算利息收入課稅;另依營利事業所得稅查核準則第97條第11款規定,營業人一方面借入款項支付利息,一方面貸出款項並不收取利息,或收取利息低於所支付之利息者,對於相當於該貸出款項支付之利息或其差額,不予認定。

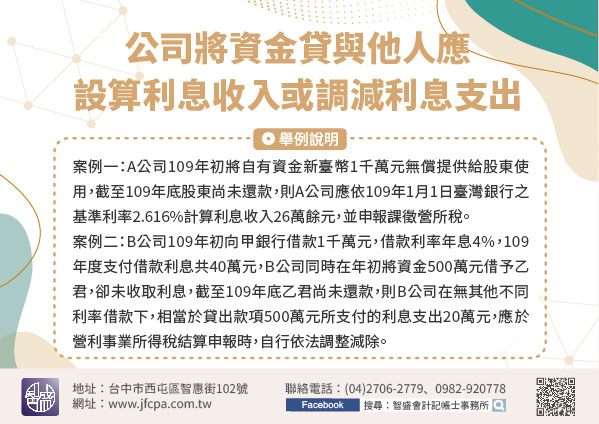

【舉例說明】

案例一:A公司109年初將自有資金新臺幣(下同)1千萬元無償提供給股東使用,截至109年底股東尚未還款,則A公司應依109年1月1日臺灣銀行之基準利率2.616%計算利息收入26萬餘元,並申報課徵營利事業所得稅。

案例二:B公司109年初向甲銀行借款1千萬元,借款利率年息4%,109年度支付借款利息共40萬元,B公司同時在年初將資金500萬元借予乙君,卻未收取利息,截至109年底乙君尚未還款,則B公司在無其他不同利率借款下,相當於貸出款項500萬元所支付的利息支出20萬元,應於營利事業所得稅結算申報時,自行依法調整減除。

公司資金如有貸與他人使用,如未收取利息,或約定之利率偏低者,應注意依規定計算利息收入或調減利息支出,以免遭調整補稅。