個人於111年1月1日以後依產業創新條例(以下簡稱產創條例)第23條之2規定,投資並取得成立未滿2年經中央目的事業主管機關核定之國內高風險新創事業公司新發行股份者,自該股份持有期間屆滿2年之當年度綜合所得總額中減除之金額,應計入當年度個人基本所得額。

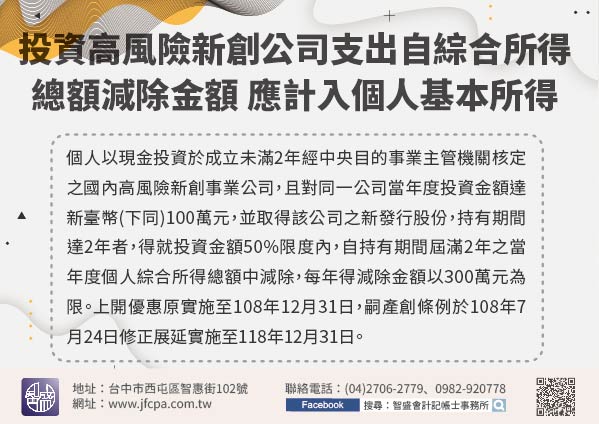

106年11月22日增訂公布產創條例第23條之2天使投資人租稅減免優惠規定,個人以現金投資於成立未滿2年經中央目的事業主管機關核定之國內高風險新創事業公司,且對同一公司當年度投資金額達新臺幣(下同)100萬元,並取得該公司之新發行股份,持有期間達2年者,得就投資金額50%限度內,自持有期間屆滿2年之當年度個人綜合所得總額中減除,每年得減除金額以300萬元為限。上開優惠原實施至108年12月31日,嗣產創條例於108年7月24日修正展延實施至118年12月31日。為使適用本項租稅減免致繳納較低稅負或完全免稅之個人,課以最基本之稅負,落實所得基本稅額條例建立個人所得稅負擔對國家基本貢獻之立法目的,該部爰依所得基本稅額條例第12條第1項第5款規定公告,個人自111年1月1日起之投資金額,符合上開產創條例第23條之2規定得自綜合所得總額中減除之金額,應計入個人基本所得額課稅。

個人依產創條例第23之2規定投資取得國內高風險新創事業公司之新發行股份,於該股份持有期間屆滿2年之當年度綜合所得總額中減除之金額計入個人基本所得額時,尚得依規定減除扣除額670萬元,以其餘額按20%稅率計算基本稅額,於該基本稅額高於一般所得稅額,始須繳納一般所得稅額與基本稅額之差額。

個人自111年1月1日以後對於國內高風險新創事業公司之投資支出,並取得該公司之新發行股份,最快於113年持有期間達2年,爰114年辦理113年度綜合所得稅結算申報時,應依規定計入個人之基本所得額課稅。