營利事業總機構在我國境內取自境外的所得,於申報依境外所得來源國稅法規定繳納之所得稅可扣抵之稅額時,要特別注意的是國外所得是否適用租稅協定之規定。

依所得稅法第3條第2項規定,營利事業總機構在我國境內,應就其境內外全部營利事業所得,合併課徵營利事業所得稅。但來自境外之所得,已依所得來源國稅法規定繳納之所得稅,得自其全部營利事業所得結算應納稅額中扣抵,扣抵之數,不得超過因加計其國外所得,而依國內適用稅率計算增加之結算應納稅額。倘該國外所得係依所得稅協定規定屬於他方締約國免予課稅之所得,或訂有上限稅率之所得,依適用所得稅協定查核準則第26條第2項規定,其因未適用所得稅協定而溢繳之國外稅額不得申報扣抵。

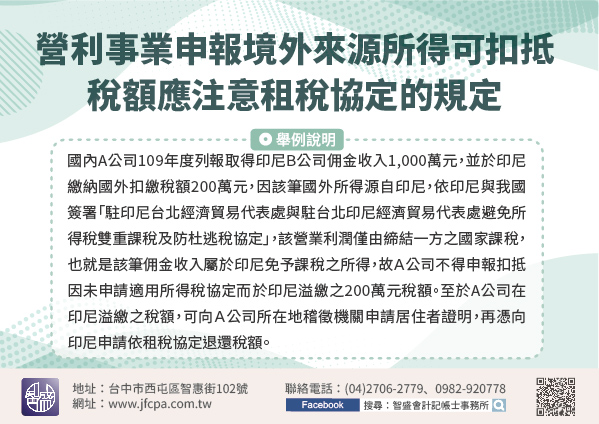

【舉例說明】國內A公司109年度列報取得印尼B公司佣金收入1,000萬元,並於印尼繳納國外扣繳稅額200萬元,因該筆國外所得源自印尼,依印尼與我國簽署「駐印尼台北經濟貿易代表處與駐台北印尼經濟貿易代表處避免所得稅雙重課稅及防杜逃稅協定」,該營業利潤僅由締結一方之國家課稅,也就是該筆佣金收入屬於印尼免予課稅之所得,故A公司不得申報扣抵因未申請適用所得稅協定而於印尼溢繳之200萬元稅額。至於A公司在印尼溢繳之稅額,可向A公司所在地稽徵機關申請居住者證明,再憑向印尼申請依租稅協定退還稅額。