跨國共同研究發展乃為現行產業創新之潮流趨勢,依公司或有限合夥事業研究發展支出適用投資抵減辦法第8條第3項規定,公司或有限合夥事業與國內外公司、大專校院或研究機構共同研究發展所為之支出,如符合本辦法之規定,並檢附下列文件,向中央目的事業主管機關申請專案認定者,准予核實認列其研究發展支出:一、足資證明其所分攤之研究發展支出符合本辦法規定之相關說明或文件。二、載明各參與人之支出分攤方式、投入內容及研究發展成果歸屬方式之共同研究發展合約。三、就各參與人分攤之支出與投入內容及研究發展成果歸屬約定顯著相當之證明文件。四、與國外公司、大專校院或研究機構共同研究發展者,就其在國內並無適當共同研發對象之說明或文件。

公司或有限合夥事業從事研究發展之支出申請適用投資抵減者,應於辦理當年度營利事業所得稅結算申報期間開始前3個月起至申報期間截止日內,向中央目的事業主管機關申請審查研究發展活動是否符合前揭辦法第2條至第4條之規定資格條件;如有與國外公司共同研究發展之支出應併案申請專案認定。

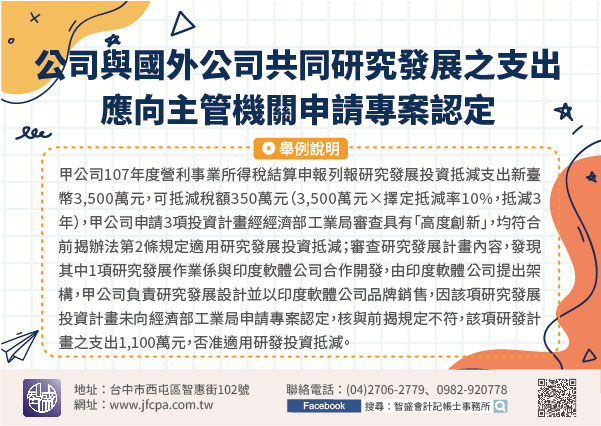

【舉例說明】甲公司107年度營利事業所得稅結算申報列報研究發展投資抵減支出新臺幣(下同)3,500萬元,可抵減稅額350萬元(3,500萬元×擇定抵減率10%,抵減3年,甲公司申請3項投資計畫經經濟部工業局審查具有「高度創新」,均符合前揭辦法第2條規定適用研究發展投資抵減;審查研究發展計畫內容,發現其中1項研究發展作業係與印度軟體公司合作開發,由印度軟體公司提出架構,甲公司負責研究發展設計並以印度軟體公司品牌銷售,因該項研究發展投資計畫未向經濟部工業局申請專案認定,核與前揭規定不符,該項研發計畫之支出1,100萬元,否准適用研發投資抵減。

公司或有限合夥事業列報研究發展支出適用投資抵減稅額,應留意稅法及投資抵減辦法相關規定,始得享有租稅優惠。