國內營利事業赴海外投資,依所得稅法第3條第2項規定,營利事業總機構在中華民國境內者,應就其中華民國境內外全部營利事業所得,合併課徵營利事業所得稅。但其來自中華民國境外之所得,已依所得來源國稅法規定繳納之所得稅,得自應納稅額中扣抵。

營利事業列報國外可扣抵稅額,扣抵的數額不得超過因加計國外所得,而依國內適用稅率計算增加之結算應納稅額。而其國外所得之計算應按全部國外所得(包含國外虧損)計算而非按個別國家來源所得核算其可扣抵的數額。

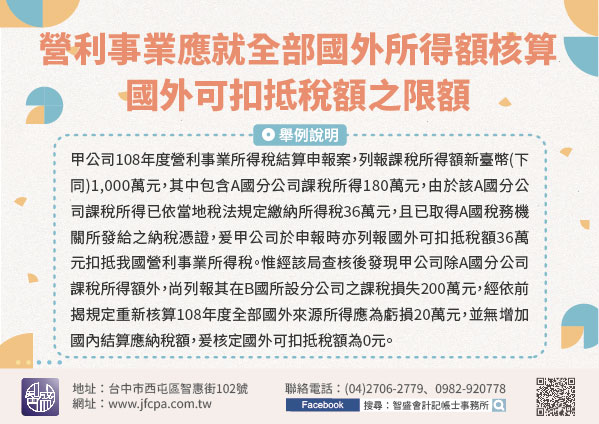

【舉例說明】甲公司108年度營利事業所得稅結算申報案,列報課稅所得額新臺幣(下同)1,000萬元,其中包含A國分公司課稅所得180萬元,由於該A國分公司課稅所得已依當地稅法規定繳納所得稅36萬元,且已取得A國稅務機關所發給之納稅憑證,爰甲公司於申報時亦列報國外可扣抵稅額36萬元扣抵我國營利事業所得稅。惟經該局查核後發現甲公司除A國分公司課稅所得額外,尚列報其在B國所設分公司之課稅損失200萬元,經依前揭規定重新核算108年度全部國外來源所得應為虧損20萬元,並無增加國內結算應納稅額,爰核定國外可扣抵稅額為0元。

營利事業列報國外可扣抵稅額時,應注意計算稅額扣抵上限之相關規定,以免因計算錯誤而遭調整補稅。