公司、有限合夥事業及中小企業如欲適用產業創新條例或中小企業發展條例之研究發展支出投資抵減,各年度研究發展支出可分別擇定抵減稅額之方式。

公司、有限合夥事業及中小企業依產業創新條例第10條或中小企業發展條例第35條第1項規定,得選擇於研究發展支出金額15%限度內,抵減當年度應納營利事業所得稅額,或於研究發展支出金額10%限度內,自當年度起3年內抵減各年度應納營利事業所得稅額。另應注意申報抵減稅額均以不超過當年度應納營利事業所得稅額30%為限。

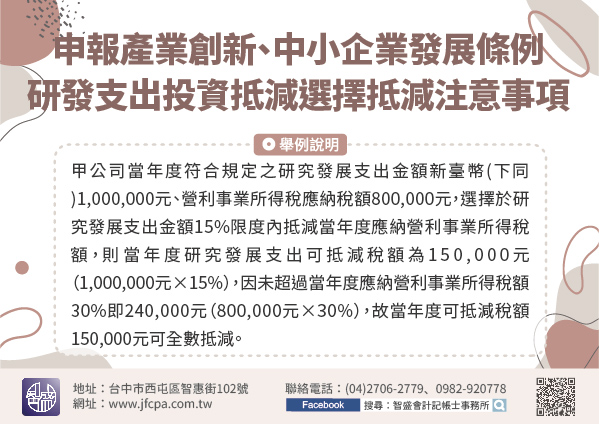

【舉例說明】甲公司當年度符合規定之研究發展支出金額新臺幣(下同)1,000,000元、營利事業所得稅應納稅額800,000元,選擇於研究發展支出金額15%限度內抵減當年度應納營利事業所得稅額,則當年度研究發展支出可抵減稅額為150,000元(1,000,000元×15%),因未超過當年度應納營利事業所得稅額30%即240,000元(800,000元×30%),故當年度可抵減稅額150,000元可全數抵減。

公司或有限合夥事業及中小企業如同時符合產業創新條例第10條及中小企業發展條例第35條第1項研究發展支出適用投資抵減之規定,應於辦理結算申報時擇一填報,其抵減方式並應於辦理當年度營利事業所得稅結算申報時擇定,在當年度結算申報期間屆滿後不得變更。