納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付的利息,須符合同一申報戶內之納稅義務人、配偶或受扶養親屬於課稅年度在該自用住宅地址辦竣戶籍登記,且無出租、供營業或執行業務使用者,始得列舉扣除購屋借款利息。

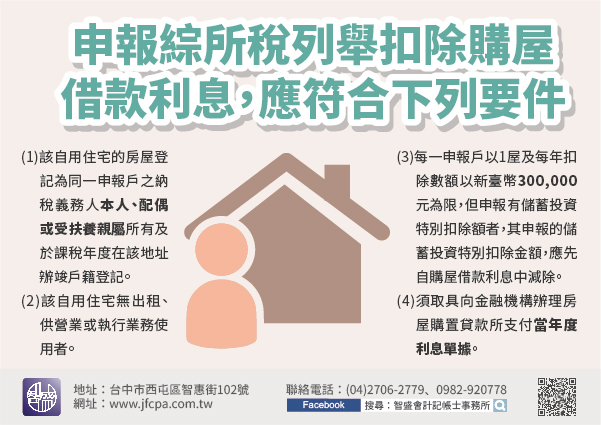

納稅義務人申報綜合所得稅列舉扣除購屋借款利息,應符合下列要件:(1)該自用住宅的房屋登記為同一申報戶之納稅義務人本人、配偶或受扶養親屬所有及於課稅年度在該地址辦竣戶籍登記;(2)該自用住宅無出租、供營業或執行業務使用者;(3)每一申報戶以1屋及每年扣除數額以新臺幣300,000元為限,但申報有儲蓄投資特別扣除額者,其申報的儲蓄投資特別扣除金額,應先自購屋借款利息中減除;(4)須取具向金融機構辦理房屋購置貸款所支付當年度利息單據。

【舉例說明】陳君105年底首次購屋並向金融機構借款支付利息,新屋係供自用住宅使用,惟未將戶籍遷至新屋,於106年5月間電話詢問可否列報105年度購屋借款利息扣除額?倘105年度同一申報戶內之本人配偶或受扶養親屬於課稅年度未於新屋辦竣戶籍登記,與適用要件不符,無法認列105年度購屋借款利息扣除額,並輔導陳君儘速將同一申報戶內成員戶籍遷至新屋,於申報106年度所得稅時始得列報該年度購屋借款利息扣除額。

納稅義務人列報因購買自用住宅房屋向金融機構借款所支付的利息扣除額,應符合以本人、配偶或受扶養親屬名義登記為其所有,並於課稅年度在該地址辦竣戶籍登記,且無出租營業情事、供營業或執行業務使用者等要件,以避免因不符合稅法規定遭剔除補稅。